Borsa - Stock market

| Finansal piyasalar |

|---|

|

| Tahvil piyasası |

| Borsa |

| Diğer pazarlar |

| Tezgah üstü (değişim dışı) |

| Ticaret |

| İlgili alanlar |

Bir Borsa, sermaye Piyasası veya paylaşım marketi alıcıların ve satıcıların toplamıdır hisse senetleri işletmeler üzerindeki mülkiyet iddialarını temsil eden (hisse olarak da adlandırılır); bunlar içerebilir menkul kıymetler halka açık Borsa ve sadece özel olarak işlem gören hisse senetlerinin yanı sıra, özel şirketlerin hisse senetleri gibi yatırımcılar vasıtasıyla öz sermaye kitle fonlaması platformlar. Borsaya yatırım genellikle şu yolla yapılır: borsa ve elektronik ticaret platformları. Yatırım genellikle bir yatırım stratejisi akılda.

Stoklar, şirketin ikamet ettiği ülkeye göre kategorize edilebilir. Örneğin, Nestlé ve Novartis İsviçre'de yerleşiktir ve SIX İsviçre Borsası, bu nedenle bunların bir parçası olarak kabul edilebilirler İsviçre borsa, hisse senetleri başka ülkelerdeki borsalarda da alınıp satılabilse de, örneğin Amerikan depo makbuzları (ADR'ler) ABD borsalarında.

Pazarların büyüklüğü

Toplam Piyasa kapitalizasyonu Dünya genelinde hisse senedi destekli menkul kıymetlerin oranı 1980'de 2,5 trilyon ABD Dolarından 2018 sonunda 68,65 trilyon ABD Dolarına yükseldi.[1] 31 Aralık 2019 itibarıyla toplam Piyasa kapitalizasyonu dünya genelindeki tüm hisse senetlerinin yaklaşık 70,75 trilyon ABD dolarıydı.[1]

2016 itibariyle[Güncelleme]Dünyada 60 borsa var. Bunlardan, piyasa değeri 1 trilyon dolar veya daha fazla olan 16 borsa var ve bunlar küresel piyasa kapitalizasyonunun% 87'sini oluşturuyor. Dışında Avustralya Menkul Kıymetler Borsası, bu 16 borsanın tümü Kuzey Amerika, Avrupa veya Asya'da.[2]

Ülkelere göre, Ocak 2020 itibariyle en büyük borsalar Amerika Birleşik Devletleri'nde (yaklaşık% 54,5), onu Japonya (yaklaşık% 7,7) ve Birleşik Krallık (yaklaşık% 5,1) izliyor.[3]

Borsa

Bir Borsa bir değiş tokuş (veya borsa)[not 1] nerede borsacılar ve tüccarlar alıp satabilir hisse (Eşitlik Stok ), tahviller, ve diğeri menkul kıymetler. Birçok büyük şirketin hisse senetleri borsada işlem görmektedir. Bu, hisse senedini daha likit hale getirir ve dolayısıyla birçok yatırımcı için daha çekici hale getirir. Borsa, uzlaşma garantörü olarak da hareket edebilir. Bu ve diğer hisse senetleri "tezgah üstü" (OTC), yani bir bayi aracılığıyla da alınıp satılabilir. Bazı büyük şirketler, uluslararası yatırımcıları çekmek için hisse senetlerini farklı ülkelerde birden fazla borsada listeleyecektir.[6]

Borsalar ayrıca, OTC ile alınıp satılması daha muhtemel olan sabit faizli menkul kıymetler (tahviller) veya (daha seyrek) türevler gibi diğer menkul kıymet türlerini de kapsayabilir.

Hisse senedi piyasalarında ticaret, bir hisse senedinin veya menkul kıymetin bir satıcıdan alıcıya devri (para karşılığında) anlamına gelir. Bu, bu iki tarafın bir fiyat üzerinde anlaşmasını gerektirir. Özsermaye (hisse senetleri veya hisse senetleri) belirli bir şirkette mülkiyet hakkı verir.

Borsadaki katılımcılar küçük bireylerden hisse senedi yatırımcıları dünyanın herhangi bir yerinde bulunabilen daha büyük yatırımcılara bankalar, sigorta şirketler emeklilik fonları ve hedge fonları. Alım veya satım emirleri, bir borsa tarafından onlar adına gerçekleştirilebilir. tüccar.

Bazı borsalar, işlemlerin bir ticaret katında gerçekleştirildiği fiziksel konumlardır. açık çığlık. Bu yöntem bazı borsalarda kullanılmaktadır ve emtia borsaları ve tüccarların teklif ve teklif fiyatlarını haykırmasını içerir. Diğer borsa türü, işlemlerin elektronik olarak yapıldığı bir bilgisayar ağına sahiptir. Böyle bir değiş tokuşun bir örneği, NASDAQ.

Potansiyel bir alıcı teklifler bir hisse senedi için belirli bir fiyat ve potansiyel bir satıcı sorar aynı hisse senedi için belirli bir fiyat. Alış veya satış -de Market kabul edeceğin anlamına gelir hiç hisse senedi için fiyat veya alış fiyatı isteyin. Alış ve satış fiyatları eşleştiğinde, belirli bir fiyatta birden fazla teklif veren varsa ilk gelen ilk alır esasına göre bir satış gerçekleşir.

Bir borsanın amacı, alıcılar ve satıcılar arasında menkul kıymet değişimini kolaylaştırmak ve böylece pazar yeri. Borsalar, listelenen menkul kıymetler hakkında gerçek zamanlı işlem bilgileri sağlayarak fiyat keşfi.

New York Borsası (NYSE), fiziksel bir değişimdir. karma pazar herhangi bir yerden elektronik olarak sipariş vermek için olduğu kadar ticari kat. İşlem katında gerçekleştirilen emirler, borsa üyeleri aracılığıyla girer ve bir kat komisyoncusu, Atanan için emri elektronik olarak zemin ticaret merkezine gönderen piyasa yapıcı ("DMM") bu hisse senedinin emriyle işlem yapması için. DMM'nin işi, iki taraflı bir piyasayı sürdürmek ve başka alıcı veya satıcı olmadığında menkul kıymeti alıp satmak için emirler vermektir. Eğer bir teklif-sor mevcutsa, hemen işlem gerçekleşmez - bu durumda DMM farkı kapatmak için kendi kaynaklarını (para veya hisse) kullanabilir. Bir işlem yapıldıktan sonra, ayrıntılar "kaset" üzerinde rapor edilir ve aracı firmaya geri gönderilir, daha sonra emri veren yatırımcıya bildirilir. Bilgisayarlar, özellikle aşağıdakiler için önemli bir rol oynar: program ticareti.

NASDAQ tüm ticaretin bir bilgisayar ağı üzerinden yapıldığı elektronik bir değişimdir. Süreç, New York Borsası'na benzer. Bir veya daha fazla NASDAQ piyasa yapıcılar her zaman bir teklif verecek ve 'kendi' hisselerini her zaman alacakları veya satacakları fiyatı soracaktır.

Paris Borsası, şimdi parçası Euronext, emir odaklı, elektronik bir borsadır. 1980'lerin sonunda otomatikleştirildi. 1980'lerden önce, açık bir protesto değişiminden ibaretti. Borsacılar Palais Brongniart'ın ticaret katında buluştu. 1986'da CATS ticaret sistemi tanıtıldı ve sipariş eşleştirme sistemi tamamen otomatikleştirildi.

Hisse senedi ticareti yapan kişiler, en fazla sayıda potansiyel karşı taraf (bir satıcı için alıcılar, bir alıcı için satıcılar) ve muhtemelen en iyi fiyatı verdiğinden, en popüler borsada işlem yapmayı tercih edeceklerdir. Ancak, borsa dışında ticaret yapmak için tarafları bir araya getirmeye çalışan komisyoncular gibi alternatifler her zaman olmuştur. Popüler olan bazı üçüncü pazarlar Instinet ve daha sonra Island ve Archipelago (son ikisi sırasıyla Nasdaq ve NYSE tarafından satın alınmıştır). Bunun bir avantajı, komisyonlar değişimin. Bununla birlikte, aşağıdaki gibi sorunları da vardır. ters seçim.[7] Mali düzenleyiciler araştırdı karanlık havuzlar.[8][9]

Pazar katılımcısı

Bu bölümdeki örnekler ve bakış açısı öncelikli olarak Amerika Birleşik Devletleri ile ilgilenir ve bir dünya çapında görünüm konunun. (Kasım 2020) (Bu şablon mesajını nasıl ve ne zaman kaldıracağınızı öğrenin) |

Piyasa katılımcıları bireysel perakende yatırımcıları içerir, kurumsal yatırımcılar (Örneğin., emeklilik fonları, sigorta şirketleri, yatırım fonları, endeks fonları, borsa yatırım fonları, hedge fonları, yatırımcı grupları, bankalar ve diğer çeşitli finansal Kurumlar ) ve ayrıca kendi hisselerinde işlem gören halka açık şirketler. Robo danışmanları Bireyler için yatırımı otomatikleştiren, aynı zamanda önemli katılımcılardır.

Pazar katılımının demografisi

Dolaylı ve Doğrudan Yatırım

Dolaylı yatırım, bir yatırım fonu veya bir borsa yatırım fonu aracılığıyla dolaylı olarak hisse sahibi olmayı içerir. Doğrudan yatırım, hisselerin doğrudan mülkiyetini içerir.[10]

Bireylerin doğrudan hisse sahipliği 1992'de% 17,8'den 2007'de% 17,9'a yükseldi ve bu holdinglerin medyan değeri 14,778 $ 'dan 17,000 $' a yükseldi.[11][12] Emeklilik hesapları şeklinde dolaylı katılım 1992'de% 39,3 iken 2007'de% 52,6'ya yükseldi ve bu hesapların medyan değeri o zaman 22,000 $ 'dan 45,000 $' a iki kattan fazla arttı.[11][12] Rydqvist, Spizman ve Strebulaev Doğrudan ve dolaylı holdinglerdeki farklı büyümeyi, her birinin Amerika Birleşik Devletleri'nde vergilendirilme biçimindeki farklılıklara bağlar. Dolaylı katılımın en yaygın iki aracı olan emeklilik fonları ve 401k yatırımları, yalnızca fonlar hesaplardan çekildiğinde vergilendirilir. Tersine, doğrudan hisse senedi satın almak için kullanılan para, hamil için ürettikleri temettüler veya sermaye kazançları gibi vergilendirmeye tabidir. Bu şekilde mevcut vergi kanunu, bireyleri dolaylı olarak yatırım yapmaya teşvik etmektedir.[13]

Gelir ve servet katmanlarına göre katılım

Katılım oranları ve holdinglerin değeri, gelir katmanları arasında önemli ölçüde farklılık gösterir. Gelirin en alt beşte birlik diliminde, hanelerin% 5,5'i doğrudan hisse senedine ve% 10,7'si emeklilik hesabı şeklinde dolaylı olarak hisse senedi bulundurmaktadır.[12] Gelirin en yüksek ondalık diliminde doğrudan katılım oranı% 47,5 ve emeklilik hesapları şeklinde dolaylı katılım oranı% 89,6'dır.[12] Doğrudan sahip olunan hisselerin medyan değeri, gelirin en alt beşte birlik diliminde 4.000 $ 'dır ve 2007 itibariyle en yüksek ondalık gelir diliminde 78.600 $' dır.[14] Aynı yıl aynı iki grup için emeklilik hesapları şeklinde dolaylı olarak tutulan hisse senedinin medyan değeri sırasıyla 6,300 $ ve 214,800 $ 'dır.[14] 2008 Büyük Durgunluğundan bu yana gelir dağılımının alt yarısında yer alan haneler, katılım oranlarını hem doğrudan hem de dolaylı olarak 2007'de% 53,2'den 2013'te% 48,8'e düşürürken, aynı dönemde gelir dağılımının en üst ondalık diliminde yer alan hanehalkları artan katılım% 91,7'den% 92,1'e yükseldi.[15] Gelir dağılımının alt yarısındaki doğrudan ve dolaylı holdinglerin ortalama değeri 2007'de 53.800 $ 'dan 2013'te 53.600 $' a düşmüştür.[15] En üst ondalık dilimde, tüm holdinglerin ortalama değeri aynı anda 982.000 $ 'dan 969.300 $' a düştü.[15] Tüm gelir dağılımındaki tüm hisse senetlerinin ortalama değeri, 2013 itibariyle 269.900 $ olarak değerlenmiştir.[15]

Irk ve cinsiyete göre katılım

Borsa mülkiyetinin ırksal bileşimi, beyazların yönettiği hanelerin, siyahların ve İspanyolların liderlik ettiği hanelere göre doğrudan hisse senedi sahibi olma olasılığının yaklaşık dört ve altı kat daha fazla olduğunu göstermektedir. 2011 itibariyle ulusal doğrudan katılım oranı% 19,6, beyaz haneler için katılım oranı% 24,5, siyahi haneler için% 6,4 ve Hispanik haneler için% 4,3'tür. 401.000 mülk sahipliği şeklinde dolaylı katılım, benzer bir örüntüyü göstermektedir; ulusal katılım oranı% 42,1, beyaz haneler için% 46,4, siyahi haneler için% 31,7 ve Hispanik haneler için% 25,8. Evli çiftlerin reislik ettiği haneler,% 25,6'sı doğrudan,% 53,4'ü ise emeklilik hesabı üzerinden dolaylı olarak katılım ile ulusal ortalamanın üzerinde oranlarda katılmıştır. Erkeklerin reislik ettiği hanelerin% 14,7'si pazara doğrudan katılmış ve% 33,4'ü bir emeklilik hesabı aracılığıyla hisseye sahip olmuştur. Aile reisinin kadın olduğu hanelerin% 12,6'sı doğrudan hisse senedine ve% 28,7'si dolaylı olarak hisse senedine sahiptir.[12]

Borsa katılımının belirleyicileri ve olası açıklamaları

Vissing-Jørgensen'in 2003 tarihli bir makalesinde, yatırımla ilişkili sabit maliyetlerin bir fonksiyonu olarak servet ve gelir grupları boyunca orantısız katılım oranlarını açıklamaya çalışmaktadır. Araştırması, ABD'deki hanelerin neredeyse yarısının neden pazara katılmadığını açıklamak için yıllık 200 ABD doları sabit maliyetin yeterli olduğu sonucuna varıyor.[16] Katılım oranlarının eğitim seviyeleriyle güçlü bir şekilde ilişkili olduğu gösterilmiş, bu da piyasa katılımının bilgi ve işlem maliyetlerinin daha eğitimli haneler tarafından daha iyi emildiği hipotezini desteklemektedir. Davranışsal iktisatçılar Harrison Hong, Jeffrey Kubik ve Jeremy Stein, toplulukların sosyallik ve katılım oranlarının bir bireyin pazara katılma kararı üzerinde istatistiksel olarak önemli bir etkisi olduğunu öne sürüyorlar. Araştırmaları, ortalamanın üzerinde katılım oranlarına sahip eyaletlerde yaşayan sosyal bireylerin, bu özellikleri paylaşmayan bireylere göre katılım olasılığının% 5 daha fazla olduğunu göstermektedir.[17] Bu fenomen aynı zamanda maliyet açısından da açıklanmıştır. Piyasa işleyişi bilgisi topluluklar arasında yayılır ve sonuç olarak yatırımla ilgili işlem maliyetlerini düşürür.

Tarih

Erken tarih

12. yüzyıl Fransa'sında saray mensupları de değişim bankalar adına tarım topluluklarının borçlarını yönetmek ve düzenlemekle ilgileniyorlardı. Bu adamlar da borçlarla ticaret yaptıkları için ilk olarak adlandırılabilirler. komisyoncu. Yaygın bir yanlış inanç[kaynak belirtilmeli ] 13. yüzyılın sonlarında mı Bruges, emtia tüccarları adlı bir adamın evinde toplandı Van der Beurzeve 1409'da "Brugse Beurse" oldular, o zamana kadar gayri resmi bir toplantı olanları kurumsallaştırdılar, ama aslında, Van der Beurze ailesinin içinde bir bina vardı. Anvers bu toplantıların gerçekleştiği yer;[18] Van Der Beurze, o dönemin tüccarlarının çoğu gibi, ticaret için birincil yer olarak Antwerp'e sahipti. Fikir hızla yayıldı Flanders ve komşu ülkeler ve "Beurzen" yakında Ghent ve Rotterdam.

13. yüzyılın ortalarında, Venedik bankacılar devlet tahvillerini alıp satmaya başladı. 1351'de Venedik hükümeti, hükümet fonlarının fiyatını düşürmeyi amaçlayan söylentileri yasadışı ilan etti. Bankacılar Pisa, Verona, Cenova ve Floransa ayrıca 14. yüzyılda devlet tahvillerinde ticaret yapmaya başladı. Bu sadece mümkündü çünkü bunlar bir dük tarafından değil, etkili vatandaşlardan oluşan bir konsey tarafından yönetilen bağımsız şehir devletleriydi. Hisse senetlerini ilk çıkaranlar da İtalyan şirketleri oldu. 16. yüzyılda İngiltere ve Aşağı Ülkelerdeki şirketler takip etti. Bu zamanlarda anonim şirket --Hissedarların ortak mülkiyetinde olan - ortaya çıktı ve Avrupalıların "Yeni Dünya" dediği şeyin sömürgeleştirilmesi için önem kazandı.[19]

Resmi borsaların doğuşu

Borsa - yapılacak şeylerin gündüz macera serisi - iniş ve çıkışları olmasaydı borsa olmazdı. (...) Ve diğer birçok ayırt edici özelliğe sahiptir. Borsaların ekonomik avantajları ve dezavantajlarının yanı sıra - örneğin endüstriyel genişlemeyi finanse etmek için serbest bir sermaye akışı sağlama avantajı ve şanssız, tedbirsiz ve saf olanlar için fazlasıyla uygun bir yol sağlama dezavantajı. paralarını kaybetmek - gelişmeleri, gelenekler, dil ve belirli olaylara verilen öngörülebilir tepkilerle tamamlanan tam bir sosyal davranış kalıbı yarattı. Gerçekten olağanüstü olan, 1611'de dünyanın ilk önemli borsası olan çatısız bir avlu kurulduktan sonra bu modelin tam anlamıyla ortaya çıkma hızıdır. Amsterdam'da - ve devam etme derecesi (varyasyonlarla doğrudur) New York Borsası bin dokuz yüz altmışlarda. Günümüz hisse senedi ticareti Amerika Birleşik Devletleri'nde - milyonlarca mil özel telgraf telleri, Manhattan Telefon Rehberi'ni üç dakikada okuyabilen ve kopyalayabilen bilgisayarlar ve yirmi milyondan fazla milyonlarca kilometre içeren şaşırtıcı derecede büyük bir kuruluş hissedar katılımcılar - yağmurda pazarlık yapan on yedinci yüzyıl Hollandalılarından çok uzak görünüyordu. Ancak alan işaretleri hemen hemen aynı. İlk borsa, yanlışlıkla, yeni insan tepkilerinin ortaya çıktığı bir laboratuvardı. Aynı şekilde, New York Borsası da insan türünün kendini anlamasına sonsuza kadar katkıda bulunan sosyolojik bir test tüpüdür. Öncü Hollandalıların davranışı hisse senedi tüccarları Amsterdam pazarındaki bir dalgıç tarafından yazılan "Confusion of Confusions" adlı kitapta ustalıkla belgelenmiştir. Joseph de la Vega; aslen 1688'de yayınlandı, (...)

— John Brooks, "Business Adventures" (1968)[31]

Birden çok hissedarı olan ticari girişimler, Commenda sözleşmeler ortaçağ İtalya (Greif, 2006, s. 286) ve Malmendier (2009) hissedar şirketlerin geçmişinin Antik Roma. Yine de dünyanın ilk borsası unvanı, haklı olarak aktif bir ikincil piyasa içinde şirket hisseleri ortaya çıktı. İki büyük şirket, Hollanda Doğu Hindistan Şirketi ve Hollandalı Batı Hindistan Şirketi, 1602 ve 1621'de kuruldu. Diğer şirketler de vardı, ancak bunlar o kadar büyük değildi ve borsanın küçük bir bölümünü oluşturuyordu.

— Edward P. Stringham & Nicholas A. Curott, "The Oxford Handbook of Austrian Economics" [Hisse Senedi Piyasalarının Kökenleri Üzerine] (2015)[32]

17. ve 18. yüzyıllarda Hollandalılar, modern finansal sistemin temellerini atmaya yardımcı olan birçok finansal yeniliğe öncülük etti.[33][34][35][36] İtalyan şehir devletleri ilk devredilebilir devlet tahvillerini üretirken, tam teşekküllü bir devlet tahvili üretmek için gerekli diğer bileşeni geliştirmediler. sermaye Piyasası: Borsa.[37] 1600'lerin başında Hollanda Doğu Hindistan Şirketi (VOC) tarihte yayın yapan ilk şirket oldu tahviller ve hisse nın-nin Stok genel halka.[38] Gibi Edward Stringham (2015), "devredilebilir hisselere sahip şirketlerin geçmişi klasik Roma'ya dayanıyor, ancak bunlar genellikle kalıcı çabalar değildi ve kayda değer ikincil piyasa vardı (Neal, 1997, s. 61). "[39] Hollanda Doğu Hindistan Şirketi (1602 yılında kuruldu) aynı zamanda ilk anonim şirket sabit sermaye hissesi almak ve bunun sonucunda Amsterdam Borsasında şirket hisselerinin sürekli ticareti gerçekleşti. Kısa süre sonra, çeşitli ülkelerde canlı bir ticaret türevler seçenekler ve depolar arasında Amsterdam Market. Hollandalı tüccarlar da öncülük etti açığa satış - Hollandalı yetkililer tarafından 1610 gibi erken bir tarihte yasaklanan bir uygulama.[40] Amsterdam merkezli işadamı Joseph de la Vega 's Confusion de Confusiones (1688)[41] hakkında bilinen en eski kitaptı hisse senedi ticareti ve borsanın iç işleyişi hakkında ilk kitap (borsa dahil).

Artık hemen hemen her gelişmiş ve gelişmekte olan ekonomide borsalar var, dünyanın en büyük piyasaları Amerika Birleşik Devletleri, Birleşik Krallık, Japonya Hindistan, Çin, Kanada, Almanya (Frankfurt Borsası ), Fransa, Güney Kore ve Hollanda.[42]

Önem

Önceki günlerde bile Perestroyka, sosyalizm asla bir monolit olmadı. İçinde Komünist ülkeler, sosyalizmin yelpazesi yarı-piyasa, yarı-sendikalist Yugoslavya sistemi merkezileştirilmiş totalitarizm komşu Arnavutluk. Bir keresinde profesöre sordum von Mises, sosyalizmin ekonomisinin büyük uzmanı, bu devletçilik yelpazesinin hangi noktasında bir ülkeyi "sosyalist" olarak adlandırır ya da tanımlamaz? O zamanlar, bu tür net bir yargıya varmak için kesin bir kriterin var olduğundan emin değildim. Ve bu yüzden Mises'in cevabının netliği ve kararlılığına hoş bir şekilde şaşırdım. "Bir borsa" diye hemen yanıtladı. "Bir borsa, varlığı için çok önemlidir. kapitalizm ve Kişiye ait mülk. Çünkü bu, özel mülkiyetlerin ticarete girmesinde işleyen bir pazar olduğu anlamına gelir. üretim yolları. Hisse senedi piyasası olmadan sermayenin gerçek özel mülkiyeti olamaz: Böyle bir piyasanın var olmasına izin verilirse gerçek sosyalizm olamaz. "

— Murray Rothbard, "Ekonomik Anlamda" (2006)[43]

İşlev ve amaç

Borsa, en önemli yollardan biridir. şirketler genellikle daha heybetli olan ancak alenen ticaret yapmayan borç piyasalarının yanı sıra para toplamak.[44] Bu, işletmelerin halka açık bir şekilde işlem görmesine ve şirketin mülkiyet hisselerini halka açık bir pazarda satarak genişleme için ek mali sermaye artırmasına olanak tanır. likidite bir borsanın yatırımcılara sağladığı, sahiplerinin menkul kıymetlerini hızlı ve kolay bir şekilde satmasına olanak sağlaması. Bu, hisse senetlerine yatırım yapmanın diğer daha az likit yatırımlara kıyasla çekici bir özelliğidir. Emlak ve diğer taşınmaz varlıklar.

Tarih gösterdi ki fiyatın hisse senetleri ve diğer varlıklar ekonomik faaliyetin dinamiklerinin önemli bir parçasıdır ve sosyal havayı etkileyebilir veya bunun bir göstergesi olabilir. Borsaların yükselişte olduğu bir ekonomi, gelecek vadeden bir ekonomi olarak kabul edilir. Borsa, genellikle bir ülkenin ekonomik gücünün ve gelişiminin birincil göstergesi olarak kabul edilir.[45]

Örneğin yükselen hisse fiyatları, artan iş yatırımı ile ilişkili olma eğilimindedir ve bunun tersi de geçerlidir. Hisse fiyatları aynı zamanda hanehalkının refahını ve tüketimini de etkiler. Bu nedenle, merkez bankaları borsanın kontrolüne ve davranışına ve genel olarak, finansal sistem fonksiyonlar. Finansal istikrar, varoluş nedeni merkez bankalarının.[46]

Borsalar ayrıca her işlem için takas odası görevi görürler, yani hisseleri toplayıp teslim ederler ve bir menkul kıymetin satıcısına ödeme garantisi verirler. Bu, bireysel bir alıcı veya satıcı için, karşı taraf işlemde varsayılan olabilir.[47]

Tüm bu faaliyetlerin sorunsuz işleyişi kolaylaştırır ekonomik büyüme daha düşük maliyetler ve işletme riskleri, mal ve hizmetlerin üretimini ve muhtemelen istihdamı teşvik eder. Bu şekilde, finansal sistemin artan refaha katkıda bulunduğu varsayılır, ancak en uygun finansal sistemin banka tabanlı mı yoksa piyasa tabanlı mı olduğu konusunda bazı tartışmalar mevcuttur.[48]

Gibi son olaylar Küresel Mali Kriz hisse senedi piyasalarının yapısının etkisinin yüksek derecede incelenmesine yol açtı.[49][50] (aranan market mikro yapısı ), özellikle finansal sistemin istikrarı ve Sistemik risk.[51]

Modern finansal sistemle ilişki

Bir dönüşüm, elektronik ticaret listelenen insan ticaretini değiştirmek için menkul kıymetler.[50]

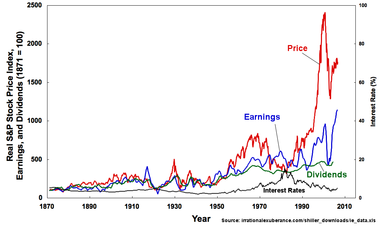

Hisse senedi fiyatlarının davranışı

Hisse senedi fiyatlarındaki değişimler çoğunlukla sosyoekonomik koşullar, enflasyon, döviz kurları gibi dış faktörlerden kaynaklanmaktadır. Entelektüel sermaye bir şirket hissesinin cari kazancını etkilemez. Entelektüel sermaye bir hisse senedinin getiri büyümesine katkıda bulunur.[52] Bir hükümet ekonomiye çok para eklediğinde, o zaman ekonomi oldukça iyi işleyecektir.[53]

Görmek Borsa döngüleri.

verimli piyasa hipotezi (EMH), finansal ekonomide varlık fiyatlarının şu anda mevcut tüm bilgileri yansıttığını belirten bir hipotezdir.

Zor' verimli piyasa hipotezi gibi olayların nedenini açıklamıyor 1987'de kaza, ne zaman Dow Jones Endüstriyel Ortalaması Amerika Birleşik Devletleri'nde bir günlük en büyük düşüş olan yüzde 22.6 düştü.[54]

Bu olay, genel olarak üzerinde mutabık kalınan kesin bir neden bulunmamasına rağmen hisse fiyatlarının önemli ölçüde düşebileceğini gösterdi: kapsamlı bir arama tespit edilemedi hiç Kazayı açıklayabilecek 'makul' gelişme. (Bu tür olayların kesinlikle meydana geleceği tahmin edilmektedir. rastgelelik, çok nadir de olsa.) Pek çok fiyat hareketinin ('rastgele' gerçekleşeceği tahmin edilenlerin ötesinde) olduğu daha genel olarak doğru görünüyor. değil yeni bilgilerle ortaya çıktı; Amerika Birleşik Devletleri'ndeki en büyük elli bir günlük hisse fiyatı hareketinin savaş sonrası dönemde incelenmesi bunu doğruluyor gibi görünüyor.[54]

Fiyatların dengede veya dengeye yakın kalmasını gerektirmeyen, ancak sadece piyasa katılımcılarının yapamayacağı 'yumuşak' bir EMH ortaya çıktı. sistematik olarak her an kar 'piyasa anormalliği '. Dahası, EMH tüm fiyat hareketlerinin (temel bilgilerde değişiklik olmadığında) rastgele (yani trend olmayan) olduğunu öngörürken[şüpheli ]Birçok çalışma, hisse senedi piyasasının haftalarca veya daha uzun süreler boyunca eğilim gösterme eğiliminde olduğunu göstermiştir. Bu kadar büyük ve görünüşte rastgele olmayan fiyat hareketleri için çeşitli açıklamalar ilan edildi. Örneğin, bazı araştırmalar, tahmini riskteki değişikliklerin ve stop-loss limitleri gibi belirli stratejilerin kullanımının olduğunu göstermiştir. riskteki değer limitler, teorik olarak olabilir finansal piyasaların aşırı tepki vermesine neden olur. Ancak en iyi açıklama, borsa fiyatlarının dağılımının Gauss dışı olmasıdır.[55] (bu durumda EMH, mevcut biçimlerinin herhangi birinde kesinlikle geçerli olmayacaktır).[56][57]

Diğer araştırmalar, psikolojik faktörlerin sonuçlanabileceğini göstermiştir. abartılı (istatistiksel olarak anormal) hisse senedi fiyat hareketleri (bu tür davranışları 'iptal' eden EMH'nin aksine). Psikolojik araştırmalar, insanların kalıpları 'görmeye' yatkın olduklarını ve çoğu zaman gerçekte adil olan bir örüntüyü algılayacaklarını göstermiştir. gürültü, ses, Örneğin. bulutlarda veya mürekkep lekelerinde tanıdık şekiller görmek. Mevcut bağlamda, bu, bir şirket hakkında art arda gelen iyi haberlerin, yatırımcıların olumlu bir şekilde aşırı tepki göstermesine ve fiyatı artırmasına neden olabileceği anlamına gelir. İyi bir getiri dönemi, yatırımcıların özgüvenini de artırarak (psikolojik) risk eşiğini düşürür.[58]

Yine psikolojiden gelen başka bir fenomen, bir amaç değerlendirme grup düşünme. Sosyal hayvanlar olarak, grubun çoğunluğundan önemli ölçüde farklı olan bir fikre bağlı kalmak kolay değildir. Birinin aşina olabileceği bir örnek, boş bir restorana girme konusundaki isteksizliktir; insanlar genellikle görüşlerinin gruptaki diğerlerininkiler tarafından onaylanmasını tercih eder.

Bir makalede yazarlar, kumar.[59] Normal zamanlarda piyasa bir oyun gibi davranır rulet; olasılıklar bilinmektedir ve farklı oyuncuların yatırım kararlarından büyük ölçüde bağımsızdır. Bununla birlikte, piyasa stresi dönemlerinde, oyun daha çok pokere benzer (sürü davranışı devralır). Oyuncular artık diğer yatırımcıların psikolojisine ve psikolojik olarak nasıl tepki verebileceklerine ağırlık vermelidir.

1987 kazasına kadar geçen dönemde, yüzde 1'den az[kaynak belirtilmeli ] analistlerin tavsiyelerinden% 100'ü satmaktı (ve hatta 2000-2002 arasında fiyatların düştüğü piyasa, ortalama% 5'in üzerine çıkmadı). 2000'li yıllara kadar medya, hızla yükselen hisse fiyatlarına ilişkin haberler ve sözde büyük meblağlarda paranın hızla kazanılabileceği düşüncesi ile genel coşkuyu artırdı. yeni ekonomi Borsa.[kaynak belirtilmeli ]

Hisse senedi piyasaları büyümekte olan sektörlerde önemli bir rol oynar ve bu da mevcut fonların fazla fon (tasarruf) olan birimlerden fon açığı (borçlanma) olanlara aktarılması yoluyla nihai olarak ekonomiyi etkiler (Padhi ve Naik, 2012). Diğer bir deyişle sermaye piyasaları, yukarıda belirtilen birimler arasında fon hareketini kolaylaştırmaktadır. Bu süreç, mevcut finansal kaynakların artmasına neden olur ve bu da ekonomik büyümeyi olumlu yönde etkiler.

Ekonomik ve finansal teoriler, hisse senedi fiyatlarının makroekonomik eğilimlerden etkilendiğini savunuyor. Makroekonomik eğilimler, GSYİH, işsizlik oranları, milli gelir, fiyat endeksleri, çıktı, tüketim, işsizlik, enflasyon, tasarruf, yatırım, enerji, uluslararası ticaret, göç, üretkenlik, yaşlanan nüfus, yenilikler, uluslararası finans gibi değişiklikleri içerir.[60]artan kurumsal kar, artan kar marjları, daha yüksek iş yoğunluğu, daha düşük şirket geliri, daha az hareketli faaliyet, daha az ilerleme, daha düşük yatırım oranları, daha düşük verimlilik artışı, kurumsal gelirlerde daha az çalışan payı,[61] İşçi / Faydalanıcı oranının düşürülmesi (1960 yılı 5: 1, 2009 yılı 3: 1, 2030 yılı 2.2: 1),[62] kolej mezunlarının kadın erkek oranını artırmak.[63]

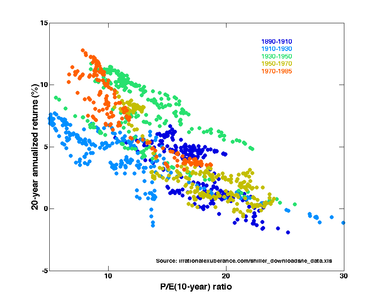

Birçok farklı akademik araştırmacı, düşük P / E oranlarına sahip şirketlerin ve daha küçük ölçekli şirketlerin piyasadan daha iyi performans gösterme eğiliminde olduğunu belirtmiştir. Araştırmalar, orta ölçekli şirketlerin büyük sermayeli şirketlerden daha iyi performans gösterdiğini ve daha küçük şirketlerin tarihsel olarak daha yüksek getiri elde ettiğini göstermiştir.[kaynak belirtilmeli ]

Mantıksız davranış

Bazen, bu haberlerin menkul kıymetlerin temel değeri üzerinde gerçek bir etkisi olmayacak olsa bile, piyasa ekonomik veya finansal haberlere mantıksız bir şekilde tepki veriyor gibi görünüyor.[64] Bununla birlikte, bu piyasa davranışı gerçekte olduğundan daha belirgin olabilir, çünkü bu tür haberler sıklıkla beklenirdi ve haberler beklenenden daha iyi (veya daha kötü) ise bir karşı reaksiyon meydana gelebilir. Bu nedenle, borsa, basın bültenleri, söylentiler, öfori ve toplu panik.

Kısa vadede, hisse senetleri ve diğer menkul kıymetler, herhangi bir sayıdaki hızlı piyasa değişen olaylarla hasar görebilir veya güçlendirilebilir, bu da borsa davranışının tahmin edilmesini zorlaştırır. Duygular fiyatları yukarı ve aşağı çekebilir, insanlar genellikle düşündükleri kadar rasyonel değildir ve alım satım nedenleri genel olarak kabul edilir.

Davranışçılar, yatırımcıların genellikle mantıksızca yatırım kararları verirken, dolayısıyla menkul kıymetleri yanlış fiyatlandırırken, bu da piyasadaki verimsizliklere neden olur ve bu da para kazanma fırsatlarıdır.[65] Bununla birlikte, EMH'nin tüm fikri, bilgiye yönelik bu rasyonel olmayan tepkilerin, hisse senetlerinin fiyatlarını rasyonel olarak belirlenmiş bırakarak birbirini götürmesidir.

Dow Jones Industrial Average'ın bir günde en büyük kazancı 936.42 puan veya% 11 oldu.[66]

Çöküyor

Bir borsa çöküşü, genellikle hisse fiyatları nın-nin hisse senetleri borsalarda listelenmiştir. Çeşitli ekonomik faktörlere paralel olarak, borsa çökmelerinin bir nedeni de panik ve yatırımcıların güven kaybından kaynaklanmaktadır. Çoğu zaman borsa çöküyor spekülatif ekonomik balonlar.

Meşhur olmuş borsa çöküyor milyarlarca dolar kaybına ve büyük ölçekte servet tahribatına yol açan. Borsada artan sayıda insan, özellikle de sosyal Güvenlik ve emeklilik planları giderek daha fazla özelleştiriliyor ve hisse senetleri ve tahviller ve piyasanın diğer unsurları. Bir dizi ünlü borsa çöküşü oldu. 1929 Wall Street Çöküşü, 1973–4 borsa çöküşü, 1987 Kara Pazartesi, Dot-com balonu 2000 ve Menkul Kıymetler Piyasası Çöküşü 2008.

1929

En ünlü borsa çöküşlerinden biri, 24 Ekim 1929'da Kara Perşembe günü başladı. Dow Jones Endüstriyel Ortalaması Bu borsa çöküşü sırasında% 50 kaybetti. Başlangıcıydı Büyük çöküntü.

1987

Bir başka ünlü kaza 19 Ekim 1987 - Kara Pazartesi'de gerçekleşti. Kaza Hong Kong'da başladı ve hızla tüm dünyaya yayıldı.

Ekim ayı sonunda Hong Kong borsaları% 45,5, Avustralya% 41,8, İspanya% 31, Birleşik Krallık% 26,4, Amerika Birleşik Devletleri% 22,68 ve Kanada% 22,5 düştü. Kara Pazartesi, borsa tarihindeki en büyük bir günlük düşüş oldu - Dow Jones bir günde% 22.6 düştü. "Kara Pazartesi" ve "Kara Salı" isimleri de 28-29 Ekim 1929 için kullanıldı ve 1929'da borsa çöküşünün başladığı Korkunç Perşembe'yi izledi.

The crash in 1987 raised some puzzles – main news and events did not predict the catastrophe and visible reasons for the collapse were not identified. This event raised questions about many important assumptions of modern economics, namely, the theory of rational human conduct, theory of market equilibrium ve efficient-market hypothesis. For some time after the crash, trading in stock exchanges worldwide was halted, since the exchange computers did not perform well owing to enormous quantity of trades being received at one time. This halt in trading allowed the Federal Rezerv Sistemi and central banks of other countries to take measures to control the spreading of worldwide financial crisis. In the United States the SEC introduced several new measures of control into the stock market in an attempt to prevent a re-occurrence of the events of Black Monday.

Devre kesiciler

Since the early 1990s, many of the largest exchanges have adopted electronic 'matching engines' to bring together buyers and sellers, replacing the open outcry system. Electronic trading now accounts for the majority of trading in many developed countries. Computer systems were upgraded in the stock exchanges to handle larger trading volumes in a more accurate and controlled manner. The SEC modified the margin requirements in an attempt to lower the volatility of common stocks, stock options and the futures market. New York Borsası ve Chicago Ticaret Borsası introduced the concept of a circuit breaker. The circuit breaker halts trading if the Dow declines a prescribed number of points for a prescribed amount of time. In February 2012, the Investment Industry Regulatory Organization of Canada (IIROC) introduced single-stock circuit breakers.[68]

| % drop in S&P 500 Endeksi | trading halt |

|---|---|

| 7% | Trading will halt for 15 minutes only if drop occurs before 3:25 p.m |

| 13% | Trading will halt for 15 minutes only if drop occurs before 3:25 p.m. |

| 20% | Trading will stop for the day |

Borsa endeksi

The movements of the prices in global, regional or local markets are captured in price indices called stock market indices, of which there are many, e.g. S&P, FTSE ve Euronext indices. Such indices are usually Piyasa kapitalizasyonu weighted, with the weights reflecting the contribution of the stock to the index. The constituents of the index are reviewed frequently to include/exclude stocks in order to reflect the changing business environment.

Derivative instruments

Financial innovation has brought many new financial instruments whose pay-offs or values depend on the prices of stocks. Bazı örnekler borsa yatırım fonları (ETF'ler), hisse senedi endeksi ve Hisse senedi seçenekleri, equity swaps, single-stock futures, and stock index futures. These last two may be traded on vadeli işlem borsaları (which are distinct from stock exchanges—their history traces back to emtia futures exchanges), or traded tezgahın üzerinden. As all of these products are only türetilmiş from stocks, they are sometimes considered to be traded in a (hypothetical) derivatives market, rather than the (hypothetical) stock market.

Leveraged strategies

Stock that a trader does not actually own may be traded using açığa satış; marj satın alma may be used to purchase stock with borrowed funds; veya, türevler may be used to control large blocks of stocks for a much smaller amount of money than would be required by outright purchase or sales.

Kısa satış

In short selling, the trader borrows stock (usually from his brokerage which holds its clients shares or its own shares on account to lend to short sellers) then sells it on the market, betting that the price will fall. The trader eventually buys back the stock, making money if the price fell in the meantime and losing money if it rose. Exiting a short position by buying back the stock is called "covering". This strategy may also be used by unscrupulous traders in illiquid or thinly traded markets to artificially lower the price of a stock. Hence most markets either prevent short selling or place restrictions on when and how a short sale can occur. Pratik naked shorting is illegal in most (but not all) stock markets.

Marj satın alma

In margin buying, the trader borrows money (at interest) to buy a stock and hopes for it to rise. Most industrialized countries have regulations that require that if the borrowing is based on collateral from other stocks the trader owns outright, it can be a maximum of a certain percentage of those other stocks' value. In the United States, the margin requirements have been 50% for many years (that is, if you want to make a $1000 investment, you need to put up $500, and there is often a maintenance margin below the $500).

A margin call is made if the total value of the investor's account cannot support the loss of the trade. (Upon a decline in the value of the margined securities additional funds may be required to maintain the account's equity, and with or without notice the margined security or any others within the account may be sold by the brokerage to protect its loan position. The investor is responsible for any shortfall following such forced sales.)

Regulation of margin requirements (by the Federal Rezerv ) was implemented after the 1929 çöküşü. Before that, speculators typically only needed to put up as little as 10 percent (or even less) of the total yatırım represented by the stocks purchased. Other rules may include the prohibition of free-riding: putting in an order to buy stocks without paying initially (there is normally a three-day grace period for delivery of the stock), but then selling them (before the three-days are up) and using part of the proceeds to make the original payment (assuming that the value of the stocks has not declined in the interim).

Finansal piyasa türleri

Financial markets can be divided into different subtypes:

For the assets transferred

- Money market : It is traded with money or financial assets with short-term maturity and high liquidity, generally assets with a term of less than one year.

- Capital market : Financial assets with medium and long-term maturity are traded, which are basic for carrying out certain investment processes.

Depending on its structure

- Organized market

- Non-organized markets denominated in English (" Over The Counter ").

According to the negotiation phase of financial assets

- Primary market : Finansal varlıklar yaratıldı. In this market, assets are transmitted directly by their issuer.

- Secondary market : Only existing financial assets are exchanged, which were issued at a previous time. This market allows holders of financial assets to sell instruments that were already issued in the primary market (or that had already been transmitted in the ikincil piyasa ) and that are in their possession, or to buy other financial assets.

According to the geographical perspective

- National markets. para birimi in which the financial assets are denominated and the residence of those involved is national. 2

- Uluslararası pazarlar

According to the type of asset traded

- Traditional market. In which finansal varlıklar such as demand deposits, stocks or bonds are traded .

- Alternative market. In which alternative financial assets are traded such as portfolio investments, promissory notes, factoring, real estate (eg through fiduciary rights), in private equity funds, venture capital funds, hedge funds, investment projects (eg infrastructure, cinema, etc.) among many others.

Diğer pazarlar

- Commodity markets , which allow the trading of commodities .

- Derivatives markets , which provide instruments for managing finansal risk

- Forward markets , which provide standardized forward contracts to trade products at a future date; see also forward .

- Insurance markets , which allows the redistribution of varied risks; see insurance contract .

- Foreign exchange market , which allows the exchange of foreign para birimleri.

New issuance

For statistics on equity issuances, see Refinitiv league tables.

Investment strategies

Many strategies can be classified as either temel analiz veya teknik Analiz. Temel analiz refers to analyzing companies by their mali tablolar içinde bulunan SEC başvuruları, business trends, and general economic conditions. Teknik Analiz studies price actions in markets through the use of charts and quantitative techniques to attempt to forecast price trends based on historical performance, regardless of the company's financial prospects. One example of a technical strategy is the Trend takip method, used by John W. Henry ve Ed Seykota, which uses price patterns and is also rooted in risk yönetimi ve çeşitlendirme.

Additionally, many choose to invest via passive index funds. In this method, one holds a portfolio of the entire stock market or some segment of the stock market (such as the S&P 500 Endeksi veya Wilshire 5000 ). The principal aim of this strategy is to maximize diversification, minimize taxes from realizing gains, and ride the general trend of the stock market to rise.

Responsible investment emphasizes and requires a long-term horizon on the basis of temel analiz only, avoiding hazards in the expected return of the investment. Sosyal sorumluluk sahibi yatırım is another investment preference.

Vergilendirme

Taxation is a consideration of all investment strategies; profit from owning stocks, including dividends received, is subject to different tax rates depending on the type of security and the holding period. Most profit from stock investing is taxed via a sermaye kazancı vergisi. In many countries, the corporations pay taxes to the government and the shareholders once again pay taxes when they profit from owning the stock, known as "double taxation".

Ayrıca bakınız

- Hisse senedi kitle fonlaması

- Borsa işlem saatleri listesi

- Borsa listesi

- List of stock market indices

- Modeling and analysis of financial markets

- Securities market participants (United States)

- Amerika Birleşik Devletleri'nde menkul kıymetler düzenlemesi

- Selling climax

- Borsa balonu

- Stock market cycles

- Borsa veri sistemleri

Notlar

- ^ Kavramı borsa (ya da değiş tokuş ) was 'invented' in the medieval Gelişmemiş ülkeler (most notably in predominantly Dutch-speaking cities like Bruges ve Anvers ) before the birth of formal stock exchanges in the 17th century. Until the early 1600s, a bourse was not exactly a stock exchange in its modern sense. Kuruluşu ile Hollanda Doğu Hindistan Şirketi (VOC) in 1602 and the rise of Dutch Sermaye piyasaları in the early 17th century, the 'old' bourse (a place to trade mallar, hükümet ve belediye tahvilleri ) found a new purpose – a formal exchange that specialize in creating and sustaining ikincil piyasalar içinde menkul kıymetler (gibi tahviller ve hisse nın-nin Stok ) issued by şirketler – or a stock exchange as we know it today.[4][5]

Referanslar

- ^ a b "Market capitalization of listed domestic companies (current US$)". Dünya Bankası.

- ^ "All of the World's Stock Exchanges by Size". Şubat 16, 2016. Alındı 29 Eylül 2016.

- ^ "countries with largest stock markets". statista.

- ^ Neal, Larry (2005). "Venture Shares of the Dutch East India Company", in Goetzmann & Rouwenhorst (eds.), Oxford University Press, 2005, pp. 165–175

- ^ Murphy, Richard McGill (July 1, 2014). "Asya, dünyanın bir sonraki finans merkezi mi?". CNBC.com. Alındı 11 Mart, 2017.

- ^ "IBM Investor relations - FAQ | On what stock exchanges is IBM listed ?". IBM.

- ^ "UBS, Goldman wean away trade from NYSE, Nasdaq". The Economic Times. December 6, 2006.

- ^ Mamudi, Sam (June 13, 2014). "Dark Pools Take Larger Share of Trades Amid SEC Scrutiny". Bloomberg Haberleri.

- ^ "Financial regulators probe dark pools". Financial Times. 15 Eylül 2014.

- ^ "What's the Difference Between Direct and Indirect Shares?". InvestorJunkie.

- ^ a b Statistical Abstract of the United States: 1995 (Bildiri). Birleşik Devletler Nüfus Sayım Bürosu. Eylül 1995. s. 513. Alındı 17 Aralık 2015.

- ^ a b c d e Amerika Birleşik Devletleri İstatistik Özeti: 2012 (Bildiri). Birleşik Devletler Nüfus Sayım Bürosu. Ağustos 2011. s. 730. Alındı 17 Aralık 2015.

- ^ Rydqvist, Kristian; Spizman, Joshua; Strebulaev, Ilya A. (January 1, 2013). "Government Policy and Ownership of Financial Assets". SSRN 1428442. Alıntı dergisi gerektirir

| günlük =(Yardım) - ^ a b Changes in U.S. Family Finances from 2007 to 2010: Evidence from the Survey of Consumer Finances (PDF) (Bildiri). Federal Reserve Board of Governors. Haziran 2012. s. 24.

- ^ a b c d Changes in U.S. Family Finances from 2010 to 2013: Evidence from the Survey of Consumer Finances (PDF) (Bildiri). Federal Reserve Board of Governors. Eylül 2014. s. 20. Alındı 17 Aralık 2015.

- ^ Vissing-Jørgensen, Annette (2003). "Perspectives on Behavioral Finance: Does 'Irrationality' Disappear with Wealth? Evidence from Expectations and Actions". NBER Makroekonomi Yıllık. 18: 139–194. CiteSeerX 10.1.1.195.7189. doi:10.1086/ma.18.3585252.

- ^ Hong, Harrison (February 2004). "Social Interaction and Stock-Market Participation". Finans Dergisi. 59: 137–163. doi:10.1111/j.1540-6261.2004.00629.x.

- ^ "16de eeuwse traditionele bak- en zandsteenarchitectuur Oude Beurs Antwerpen 1 (centrum) / Antwerp foto". Belgiumview.com.

- ^ [Ralph Dahrendorft, Class and Class Conflict in Industrial Society (Stanford, CA: Stanford University Press, 1959)]

- ^ Shiller, Robert: The United East India Company and Amsterdam Stock Exchange, içinde Economics 252, Financial Markets: Lecture 4 – Portfolio Diversification and Supporting Financial Institutions. (Open Yale Courses, 2011)

- ^ "World's oldest share". The World's Oldest Share. Alındı 8 Ağustos 2017.

- ^ "Dutch history student finds world's oldest share". Guinness Dünya Rekorları. 10 Eylül 2010.

- ^ Gray-Block, Aaron (September 10, 2010). "Dutch history student finds world's oldest share". Reuters.

- ^ Dunkley, Jamie (September 11, 2010). "Dutch student finds world's oldest share certificate". Günlük telgraf.

- ^ Preda, Alex (2009)

- ^ Stringham, Edward Peter: Private Governance: Creating Order in Economic and Social Life. (Oxford University Press, 2015, ISBN 9780199365166)

- ^ Stringham, Edward Peter (October 5, 2015). "How Private Governance Made the Modern World Possible". Cato Unbound (www.cato-unbound.org). Alındı Ağustos 15, 2017.

- ^ Petram, Lodewijk: Dünyanın İlk Borsası: Hollanda Doğu Hindistan Şirketi Hisse Senetleri için Amsterdam Piyasası Nasıl Modern Bir Menkul Kıymetler Piyasası Oldu, 1602–1700. Translated from the Dutch by Lynne Richards. (Columbia University Press, 2014, ISBN 9780231163781)

- ^ Shiller, Robert (2011). Economics 252, Financial Markets: Lecture 4 – Portfolio Diversification and Supporting Financial Institutions (Open Yale Courses ). [Transcript]

- ^ Macaulay, Catherine R. (2015). Capitalism's renaissance? The potential of repositioning the financial 'meta-economy'. (Vadeli işlemler, Cilt 68, Nisan 2015, s. 5–18)

- ^ Brooks, John (1968). “The Fluctuation: The Little Crash in '62”, in “Business Adventures: Twelve Classic Tales from the World of Wall Street”. (New York: Weybright ve Talley, 1968)

- ^ Stringham, Edward Peter; Curott, Nicholas A. (2015), 'On the Origins of Stock Markets,' [Chapter 14, Part IV: Kurum ve Kuruluşlar]; içinde Oxford Handbook of Austrian Economics, tarafından düzenlendi Peter J. Boettke and Christopher J. Coyne. (Oxford University Press, 2015, ISBN 978-0199811762), s. 324–344

- ^ Tracy, James D. (1985). A Financial Revolution in the Habsburg Netherlands: Renten and Renteniers in the County of Holland, 1515–1565. California Üniversitesi Yayınları. ISBN 978-0-520-05425-7.

- ^ Goetzmann, William N.; Rouwenhorst, K. Geert (2005). Değerin Kökenleri: Modern Sermaye Piyasalarını Yaratan Finansal Yenilikler. Oxford University Press. ISBN 978-0-19-517571-4.

- ^ Goetzmann, William N.; Rouwenhorst, K. Geert (2008). The History of Financial Innovation, içinde Carbon Finance, Environmental Market Solutions to Climate Change. (Yale School of Forestry and Environmental Studies, chapter 1, pp. 18–43). As Goetzmann & Rouwenhorst (2008) noted, "The 17th and 18th centuries in the Netherlands were a remarkable time for finance. Many of the financial products or instruments that we see today emerged during a relatively short period. In particular, merchants and bankers developed what we would today call güvenlikleştirme. Mutual funds and various other forms of structured finance that still exist today emerged in the 17th and 18th centuries in Holland."

- ^ Sylla, Richard (2015). "Financial Development, Corporations, and Inequality". (BHC-EBHA Meeting). Gibi Richard Sylla (2015) notes, "In modern history, several nations had what some of us call financial revolutions. These can be thought of as creating in a short period of time all the key components of a modern financial system. The first was the Dutch Republic four centuries ago."

- ^ Stringham, Edward Peter; Curott, Nicholas A. (2015), 'On the Origins of Stock Markets,'. (Oxford University Press, 2015, ISBN 978-0199811762), s. 324–344

- ^ Neal, Larry (2005). “Venture Shares of the Dutch East India Company,”, in Değerin Kökenleri: Modern Sermaye Piyasalarını Yaratan Finansal Yenilikler, Goetzmann & Rouwenhorst (eds.), Oxford University Press, 2005, pp. 165–175

- ^ Stringham, Edward Peter: Private Governance: Creating Order in Economic and Social Life. (Oxford University Press, 2015, ISBN 9780199365166), s. 42

- ^ Petram, Lodewijk (Columbia University Press, 2014, ISBN 9780231163781)

- ^ De la Vega, Joseph, Confusion de Confusiones (1688), Portions Descriptive of the Amsterdam Stock Exchange, introduction by Hermann Kellenbenz, Baker Library, Harvard Graduate School of Business Administration (1957)

- ^ "World Federation of Exchanges Monthly YTD Data". World-exchanges.org. Arşivlenen orijinal 11 Haziran 2011. Alındı 31 Mayıs, 2011.

- ^ Rothbard, Murray: Making Economic Sense, 2. Baskı. (Ludwig von Mises Institute, 2006, ISBN 9781610165907), s. 426

- ^ "Equity market Size relative to bond markets and bank assets". eurocapitalmarkets.org. Alındı 14 Ağustos 2015.

- ^ Mahipal Singh, 2011, ISBN 9788182055193, April 2011

- ^ Nier, Erlend Walter. "Financial Stability Frameworks and the Role of Central Banks: Lessons from the Crisis" (PDF). Uluslararası Para Fonu.

- ^ "Clearinghouse Definition & Example | Investing Answers". www.investinganswers.com. Alındı 20 Ekim 2015.

- ^ Levine, Ross (2002). "Bank-Based or Market-Based Financial Systems: Which Is Better?". Journal of Financial Intermediation. 11 (4): 398–428. CiteSeerX 10.1.1.196.658. doi:10.1006/jfin.2002.0341.

- ^ http://www.iosco.org/library/pubdocs/pdf/IOSCOPD354.pdf

- ^ a b "Future of computer trading". www.gov.uk. Alındı 14 Ağustos 2015.

- ^ Alexander, K.; Dhumale, R.; Eatwell, J. (2006). Global Governance of Financial Systems: The International Regulation of Systemic Risk. Oxford University Press. ISBN 978-0-19-516698-9.

- ^ copied from Wikipedia article Entelektüel sermaye [1] Entelektüel Sermayenin Bir Firmanın Hisse Senedi Getirisine Etkisi | Evidence from Indonesia | Ari Barkah Djamil, Dominique Razafindrambinina, Caroline Tandeans | Üç Aylık İşletme Araştırmaları Dergisi, Cilt 5, Sayı 2

- ^ [2] Rick Rieder, head of the global allocation team at BlackRock | comments on the “Closing Bell” on NOV 11 2020

- ^ a b Cutler, D. Poterba, J. & Summers, L. (1991). "Speculative dynamics". Ekonomik Çalışmaların Gözden Geçirilmesi. 58 (3): 520–546. doi:10.2307/2298010. JSTOR 2298010.CS1 Maint: birden çok isim: yazarlar listesi (bağlantı)

- ^ "OpenStax CNX". cnx.org. Rice Üniversitesi. Alındı 22 Şubat 2017.

- ^ Mandelbrot, Benoit & Hudson, Richard L. (2006). The Misbehavior of Markets: A Fractal View of Financial Turbulence (annot. ed.). Temel Kitaplar. ISBN 978-0-465-04357-6.

- ^ Taleb, Nassim Nicholas (2008). Fooled by Randomness: The Hidden Role of Chance in Life and in the Markets (2. baskı). Rasgele ev. ISBN 978-1-4000-6793-0.

- ^ Tversky, A. & Kahneman, D. (1974). "Judgement under uncertainty: heuristics and biases". Bilim. 185 (4157): 1124–1131. doi:10.1126/science.185.4157.1124. PMID 17835457.

- ^ Morris, Stephen; Shin, Hyun Song (1999). "Risk management with interdependent choice" (PDF). Oxford Review of Economic Policy. 15 (3): 52–62. CiteSeerX 10.1.1.381.3080. doi:10.1093/oxrep/15.3.52.

- ^ içerik kopyalandı İş Döngüsü; see that page's history for attribution

- ^ [3]

- ^ içerik kopyalandı Social Security (United States)#Public economics; see that page's history for attribution

- ^ [4]

- ^ David Fabian (February 9, 2014). "Why The Market Doesn't Care Where You Think It Should Go". Alfa arıyor. Alındı 14 Ağustos 2015.

- ^ Sergey Perminov, Trendocracy and Stock Market Manipulations (2008, ISBN 978-1-4357-5244-3).

- ^ "News Headlines". Cnbc.com. 13 Ekim 2008. Alındı 5 Mart, 2010.

- ^ a b c Shiller, Robert (2005). İrrasyonel taşkınlık (2. baskı). Princeton University Press. ISBN 978-0-691-12335-6.

- ^ Completing the Circuit: Canadian Regulation, FIXGlobal, February 2012

- ^ "Trading Information". New York Borsası.

- ^ "Market volatility regulations". Öncü Grup.

daha fazla okuma

- Hamilton, W. P. (1922). The Stock Market Baraometer. New York: John Wiley & Sons Inc (1998 reprint). ISBN 978-0-471-24764-7.

- Preda, Alex (2009). Finansı Çerçevelendirmek: Piyasaların Sınırları ve Modern Kapitalizm. Chicago Press Üniversitesi. ISBN 978-0-226-67932-7.

- Siegel, Jeremy J. (2008). "Borsa". İçinde David R. Henderson (ed.). Kısa Ekonomi Ansiklopedisi (2. baskı). Indianapolis: Ekonomi ve Özgürlük Kütüphanesi. ISBN 978-0865976658. OCLC 237794267.

Dış bağlantılar

- Borsa -de Curlie

- Stocks investing -de Curlie